Zdecydowana większość przedsiębiorców w Polsce myśli o zabezpieczeniu swojej przyszłości. W związku z tym mają też oni spore oczekiwania co do przyszłej emerytury. Według dostępnych szacunków świadczenia wypłacane z ZUS będą niezwykle niskie, a zatem samozatrudnieni muszą brać sprawy w swoje ręce. IKZE na działalności gospodarczej w Goldman Sachs TFI to jeden ze sposobów na godną emeryturę w przyszłości i realne korzyści w postaci zwrotu podatku już dziś.

Szacunki są bezlitosne. Emerytury z ZUS nie wystarczą do godnego życia

Emerytura to czas powszechnie kojarzony z odpoczynkiem i skupieniem na własnych potrzebach. Po wielu latach ciężkiej pracy wielu przedsiębiorców liczy na godne życie. Niestety taka wizja może okazać się niemożliwa do realizacji w oparciu jedynie na powszechnym systemie emerytalnym.

Już w 2022 roku „Dziennik Gazeta Prawna” dotarł bowiem do analiz, z których wynika, że w 2039 roku wysokość emerytury dla mężczyzn opłacających składkę przez średnio 35 lat wyniesie zaledwie 3230 złotych brutto, co stanowić będzie ledwie 19% prognozowanego średniego wynagrodzenia. W przypadku kobiet sytuacja jest jeszcze trudniejsza. Otóż na ten moment bizneswomen mogą liczyć na świadczenie w kwocie 2706 złotych brutto, a zatem tylko 16,4% przeciętne wypłacanej w tamtym czasie pensji.

Dobrą wiadomością jest fakt, że w takich przypadkach ZUS będzie zapewne dopłacać do minimalnej emerytury. Na taki bonus mogą liczyć osoby, których staż pracy wynosi co najmniej 20 (kobiety) i 25 lat (mężczyźni). Ostatecznie na konta zainteresowanych trafi więc 3456 złotych brutto. Wydaje się jednak, iż niewiele to zmienia w ogólnej sytuacji przyszłych emerytów.

Konstrukcja systemu emerytalnego pozostawia wiele do życzenia

Problem związany z niskimi emeryturami przedsiębiorców wynika głównie z konstrukcji obecnego systemu emerytalnego. Eksperci wskazują przede wszystkim na brak jego elastyczności, co prowadzi do sytuacji, w której osoby o niskich dochodach odprowadzają nieproporcjonalnie wysokie składki. Gdy do tego dodamy obowiązkową składkę zdrowotną, której wysokość i iście podatkowy sposób wyliczania wciąż budzi kontrowersje, wyłoni nam się obraz systemu niedopasowanego do potrzeb i możliwości przedsiębiorców. Co więcej, odprowadzana składka zdrowotna w żadnej mierze nie przekłada się przecież na wysokość przyszłych świadczeń.

W przypadku kobiet problemem jest też niższy wiek emerytalny. W obecnie obowiązującym systemie zdefiniowanej składki ilość i wysokość odprowadzonych comiesięcznych kwot jest kluczem do ustalenia świadczenia. Tymczasem pięcioletnia różnica w momencie przejścia na emeryturę może obniżyć wypłaty o nawet 1/3. Niestety szans na zmiany próżno szukać, a jedyną metodą, by zwiększyć emeryturę z ZUS jest wydłużenie czasu pracy. Na takie rozwiązanie nie każdy chce się jednak zgodzić, a już zwłaszcza przedsiębiorcy, którzy w czasie życia zawodowego pracują przeciętnie więcej niż osoby na etacie. Rzadziej pozwalają sobie też na urlopy, czy absencje związane z chorobą. Nie trudno się więc dziwić, że prowadzący własne firmy liczą na odpoczynek po osiągnieciu wieku emerytalnego.

Przedsiębiorcy widzą problem i myślą o przyszłości

Samozatrudnieni są świadomi ograniczeń wynikających z obecnego systemu i szukają rozwiązań pozwalających im na godne przeżycie tzw. jesieni życia. Jak wynika z tegorocznego raportu „Dodatkowa emerytura i ulga z tytułu IKZE” przeprowadzonego na zlecenie Goldman Sachs TFI aż 69% planuje zabezpieczenie swojej przyszłości. To zdecydowanie więcej niż w przypadku pozostałych grup, gdzie średnia wyniosła 54%. Co więcej, tylko 20% osób prowadzących jednoosobową działalność gospodarczą liczy na emeryturę z ZUS. Z kolei 11% ankietowanych jest zdania, że czeka ich praca do końca życia.

Zdecydowana większość badanych nie ma jednak zamiaru realizować tego czarnego scenariusza i bierze sprawy w swoje ręce. Najbardziej popularnym sposobem na polepszenie sytuacji w przyszłości jest po prostu odkładanie pieniędzy na lokacie bądź koncie oszczędnościowym, co robi aż 63% samozatrudnionych. Część decyduje się z kolei na wykup ubezpieczeń lub samodzielne inwestowanie na giełdzie (po 19% badanych). 17% przedsiębiorców postawiło na inwestycję w nieruchomości, a 16% wkłada pieniądze do tzw. „skarpety”.

fragment raportu „Dodatkowa emerytura i ulga z tytułu IKZE” przeprowadzonego na zlecenie Goldman Sachs TFI

Warto wskazać, że 16% badanych zadeklarowało korzystanie z IKZE. W tej formie swoje oszczędności lokuje niemal trzy razy więcej przedsiębiorców niż w przypadku innych grup. Indywidualne Konto Zabezpieczenia Emerytalnego jako jedna z dostępnych, w ramach trzeciego filaru emerytalnego, form dobrowolnego oszczędzania na emeryturę cieszy się zatem coraz większym uznaniem wśród osób prowadzących działalność gospodarczą. Jedną z przyczyn takiego stanu rzeczy może być fakt, że samozatrudnieni nie mają możliwości skorzystania chociażby z Pracowniczych Planów Kapitałowych.

Płacę = wymagam. Przedsiębiorcy gotowi do poświęceń, ale mają swoje oczekiwania

Prowadzący własny biznes wyróżniają się na tle pozostałych respondentów nie tylko świadomością co do konieczności zabezpieczenia przyszłości, ale i oczekiwań w zakresie wysokości uzyskiwanej dodatkowo emerytury. 34% respondentów posiadających dobry status materialny liczy na to, że otrzymywane świadczenie dodatkowe wyniesie 2.000-3.000 złotych. Z kolei 20% ankietowanych wystarczyłoby zapewnienie, że poza wypłatą z ZUS, co miesiąc na ich konta wpływać będzie kwota 1.000-2.000 złotych.

Jednocześnie samozatrudnieni są gotowi do budowania zabezpieczenia emerytalnego. Już teraz 24% osób ankietowanych deklaruje, że na ten cel przeznacza średnio od 200 do 500 złotych co miesiąc. 13% ankietowanych z myślą o dalekiej przyszłości na różne formy oszczędzania chce przeznaczać między 1.000-1.500 złotych. Z kolei 14% badanych deklaruje w każdym miesiącu pozbywać się ponad 1.500 złotych na dodatkowe zabezpieczenie emerytalne.

IKZE na działalności gospodarczej opłaca się bardziej niż inne formy oszczędzania

Biorąc pod uwagę deklaracje przedsiębiorców co do możliwości finansowych w zakresie odkładanych kwot na tzw. jesień życia, rosnąca popularność IKZE w tej grupie nie powinna dziwić. W porównaniu z innymi formami oszczędzania Indywidualne Konto Zabezpieczenia Emerytalnego jawi się jako bardzo atrakcyjna opcja. Uwzględniając zmieniającą się sytuację gospodarczą odkładanie kilkuset złotych miesięcznie nie pozwala bowiem na regularne inwestowanie w nieruchomości. Z kolei przy wyborze pozostałych popularnych rozwiązań takich jak lokaty, konta oszczędnościowe, czy zbieranie pieniędzy do przysłowiowej szuflady przedsiębiorcy nie unikną problemów związanych z utratą wartości pieniądza.

IKZE jest z kolei instrumentem oszczędnościowo-inwestycyjnym, który pozwala zainteresowanym odkładać pieniądze na przyszłość przy jednoczesnym czerpaniu korzyści już teraz. Co więcej, w porównaniu z lokatami, czy kontami oszczędnościowymi klienci IKZE oszczędzający co najmniej 5 lat i wypłacający środki po osiągnięciu 65 roku życia, nie muszą martwić się o 19% podatek od zysków kapitałowych. W zamian za to ustawodawca wprowadził 10% zryczałtowany podatek płatny od przy wypłacie pieniędzy.

Indywidualne Konta Zabezpieczenia Emerytalnego dają też przedsiębiorcom więcej możliwości budowania oszczędności w porównaniu z osobami pracującymi na umowach o pracę. Samozatrudnieni mogą bowiem liczyć na wyższe limity rocznych wpłat na IKZE, które wynoszą 1,8-kroności przeciętnego, prognozowanego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok. W 2024 roku jest to 14.083,20 zł, podczas gdy etatowcy maksymalnie mogą wpłacić 9.388,80 złotych.

Po wprowadzeniu PPK popularne wśród etatowców stało się odkładanie środków z założeniem ich wcześniejszej wypłaty przy okazji zakupu mieszkania, czy organizowaniu kosztownych wakacji. Takie rozwiązanie możliwe jest też w ramach IKZE. Osoby prowadzące działalność gospodarczą mogą w każdej chwili wypłacić swoje pieniądze nie czekając na osiągnięcie wieku emerytalnego. Należy jednak pamiętać, że taki ruch związany jest z koniecznością zapłaty podatku dochodowego.

Co więcej, oszczędzanie w ramach IKZE zabezpiecza przyszłość nie tylko samego zainteresowanego, ale niekiedy i jego rodziny. Zgromadzone pieniądze podlegają bowiem regułom dziedziczenia, co zapobiega ich utracie w niespodziewanych losowych sytuacjach.

Odkładasz ile chcesz, a korzyści widzisz już teraz. Z IKZE na działalności gospodarczej ulga podatkowa tylko w 2024 roku może wynieść ponad 4,5 tys. złotych

Jedną z największych zalet IKZE jest jednak możliwość skorzystania z ulg podatkowych w każdym roku gromadzenia oszczędności. Z badania „Dodatkowa emerytura i ulga z tytułu IKZE” przeprowadzonego na zlecenie Goldman Sachs TFI, a więc towarzystwa zarządzającego środkami o wartości powyżej 40 miliardów złotych należącymi do ponad 600 tys. klientów, wynika jednak, że o możliwości obniżenia odprowadzanego podatku dzięki IKZE wie 36% badanych. Tylko 15% ankietowanych faktycznie korzysta z kolei z tej formy zmniejszenia obciążeń PIT.

Tymczasem tylko w rozliczeniu za 2024 roku przedsiębiorcy korzystający z ryczałtu mają szansę na skorzystanie z ulgi w wysokości 2.675,81 zł. W przypadku innych form opodatkowania korzyści są równie warte uwagi. Samozatrudnieni rozliczający się w ramach skali podatkowej na koniec roku mogą odliczyć do swojego zobowiązania podatkowego kwotę 1.689,98 złotych (przy 12% podatku) i aż 4.507 złotych (w sytuacji 32% stawki PIT).

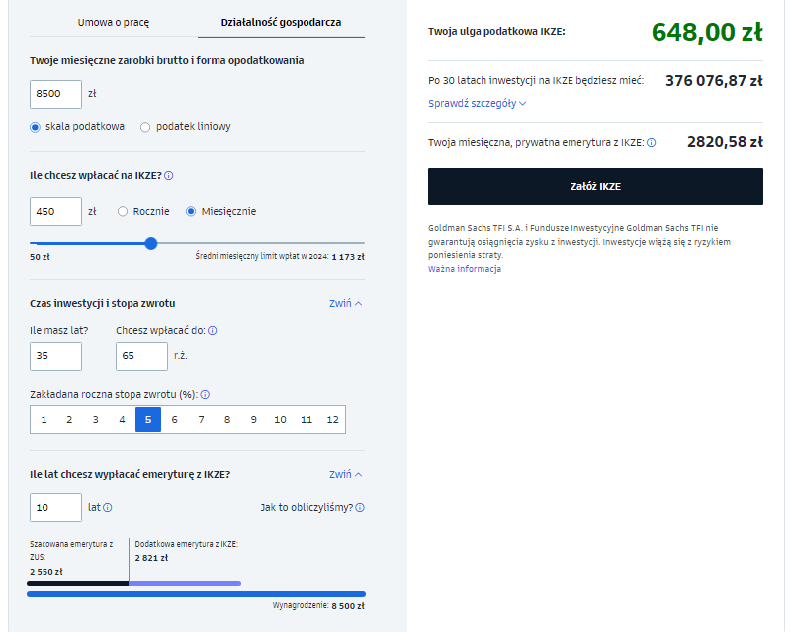

Konkretne zyski najlepiej ukazać na przykładach ukazanych dzięki kalkulatorowi ulgi podatkowej i emerytury z IKZE Goldman Sachs TFI. W ramach pierwszego z nich 35-letni przedsiębiorca Tomek zarabiający 8.500 złotych miesięcznie deklaruje gotowość do odkładania miesięczne kwoty 450 złotych. Dzięki temu przez 30 lat oszczędzania samozatrudniony uzbiera kapitał w wysokości 376.076,87 złotych, co przełoży się na emeryturę w kwocie 2.820,58 złote. Dodatkowo już po pierwszym roku w IKZE Tomek będzie mógł obniżyć swoje zobowiązanie podatkowe o 648 złotych.

przykład numer 1 – przedsiębiorca Tomek

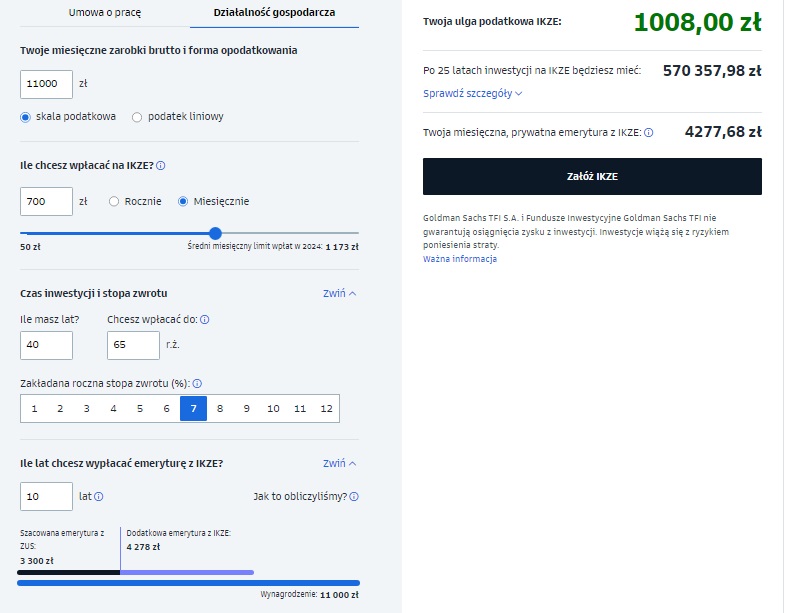

W kolejnym przykładzie Hanna prowadząca jednoosobową działalność gospodarczą i osiągająca dochód w wysokości 11.000,00 złotych zdecydowała się skorzystać z Indywidualnego Konta Zabezpieczenia Emerytalnego w wieku 40-lat. Z racji swoich wyższych dochodów Hania ma możliwość przeznaczać na zabezpieczenie emerytalne kwotę 700 złotych miesięcznie. Przy 7% zakładanej rocznej stopie zwrotu i 25-latach oszczędności przedsiębiorczyni zgromadzi na swoim koncie 570.357,98 zł. Dzięki temu na „jesieni życia” oszczędzając z IKZE otrzyma ona aż 4.277,68 złotych dodatkowej emerytury przez 10 lat. Jej ulga podatkowa wyniesie z kolei ponad 1.000 złotych.

przykład numer 2 – przedsiębiorczyni Hania

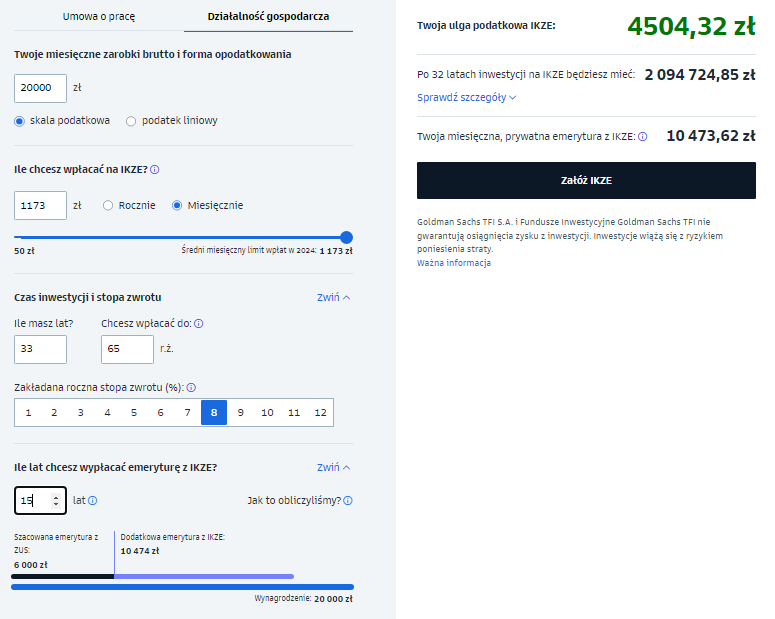

Na koniec przyjrzymy się sytuacji świetnie prosperującego przedsiębiorcy Rafała. Jego miesięczne dochody wynoszą około 20.000 złotych. Stąd też biznesmen chce wpłacać na IKZE maksymalną kwotę 1.173 złotych miesięcznie i decyduje się na bardziej ryzykowny wariant przewidujący 8% rocznego zwrotu. Przez wiele lat oszczędzania Rafał uzbierał imponujący kapitał przekraczający 2.000.000 złotych. To pozwoli mu na spokojną dodatkową emeryturę w wysokości niemal 10.500 złotych i wypłacą aż do 80 roku życia. Łącznie z emeryturą z ZUS na jego konto po 65 roku życia trafiać może ponad 16.000 złotych co miesiąc. Co więcej, maksymalne wpłaty przełożą się na niemal najwyższą możliwą ulgę podatkową za 2024 roku, a więc 4.504,32 złote.

przykład numer 3 – przedsiębiorca Rafał

Przedstawione przykłady pokazują, że oszczędzanie w ramach IKZE przynosi wymierne korzyści dla przedsiębiorców w różnym wieku i statusie materialnym. Kluczem do spokojnej emerytury jest przede wszystkim regularność i wybór odpowiedniej metody oszczędzania, a także odpowiedzialnego podmiotu, takiego jak Goldman Sachs TFI, a więc jednej z największych instytucji finansowych na polskim rynku emerytalnym, który przez tak wiele lat zajmie się naszymi pieniędzmi. Czarne scenariusze dotyczące „głodowych” emerytur wcale nie muszą się ziścić. Do tego potrzebne jest jednak wzięcie spraw w swoje ręce.

materiał powstał w ramach współpracy reklamowej z Goldman Sachs TFI

***

Inwestycje w Fundusze Inwestycyjne zarządzane przez Goldman Sachs Towarzystwo Funduszy Inwestycyjnych S.A. (dalej Goldman Sachs TFI) są obarczone ryzykiem inwestycyjnym.

Niniejszy materiał nie jest dokumentem informacyjnym wymaganym na mocy przepisów prawa, nie zawiera informacji wystarczających do podjęcia decyzji inwestycyjnej.

Informacje o Funduszach Inwestycyjnych zarządzanych przez Goldman Sachs TFI oraz o ich ryzyku inwestycyjnym sporządzone w języku polskim zawarte są w Prospektach Informacyjnych dostępnych w siedzibie Goldman Sachs TFI i na stronie www.gstfi.pl oraz w Kluczowych Informacjach i Informacjach dla klienta alternatywnego funduszu inwestycyjnego dostępnych w siedzibie Goldman Sachs TFI, u Dystrybutorów i na stronie www.gstfi.pl (https://www.gstfi.pl/

Niniejszy materiał został przygotowany przez Goldman Sachs Towarzystwo Funduszy Inwestycyjnych S.A. (dalej Goldman Sachs TFI) i jest upowszechniany w celu reklamy lub promocji świadczonych przez nie usług. Goldman Sachs TFI posiada zezwolenie Komisji Nadzoru Finansowego na prowadzenie działalności.