Aż 21% Polaków uważa, że przez wzgląd na wysokość przyszłych emerytur będzie zmuszona pracować do końca swojego życia. Jednak rzeczywistość wcale nie musi tak wyglądać. Regularne wpłacanie nawet niewielkich kwot na Indywidualne Konto Zabezpieczenia Emerytalnego (IKZE) prowadzonego w Goldman Sachs TFI może w przyszłości podnieść finansowy komfort w postaci dodatkowej emerytury. Co więcej, korzyści z IKZE klienci odczuwają co roku dzięki uldze podatkowej.

Emerytura z ZUS to za mało, by zabezpieczyć swoją przyszłość

O tym, że emerytury wypłacane przez ZUS w przyszłości będą niskie wiedzą już niemal wszyscy. Na wysokość swoich świadczeń narzeka wielu seniorów, a przez wzgląd na starzenie się polskiego społeczeństwa sytuacja będzie się jedynie pogarszać. Wydaje się jednak, że niewiele osób zdaje sobie sprawę z tego jak złe są obecne prognozy ekspertów. Potwierdzają to z resztą badania, z których wynika, iż 87% Polaków w wieku 18-30 lat uważa, że wysokość emerytur w przyszłości będzie wyższa niż prognozuje to ZUS.

Tymczasem według analiz samego Zakładu Ubezpieczeń Społecznych, jak i Komisji Europejskiej już w 2030 roku stopa zastąpienia, tj. stosunek ostatniej otrzymanej pensji do wysokości wypłaconej emerytury, spadnie do 47,1%. Z kolei w 2060 roku wyniesie ona zaledwie 24,6%. To zdecydowanie za mało, by sfinansować wszystkie swoje potrzeby, które na jesieni życia zwykle są coraz większe.

Polacy powinni więc liczyć się z tym, że w przyszłości, państwo będzie gwarantowało wypłaty na coraz niższym poziomie. Wzrośnie konieczność kontrolowania swojej przyszłości przez samych ubezpieczonych, którzy powinni zdawać sobie sprawę, że trzeba odkładać dodatkowe pieniądze na przyszłą emeryturę – wskazywała już w 2016 roku w wywiadzie dla „Rzeczpospolitej” była prezes ZUS Gerturda Uścińska.

Od tego czasu sytuacja ubezpieczonych nie uległa jakiejkolwiek poprawie, a ZUS głośno zaczął mówić o tym, by Polacy rozważyli przepracowanie kilku lat więcej niż wynosi obecny wiek emerytalny. Tylko w ten sposób możliwe jest bowiem powiększenie wypłacanego świadczenia z powszechnego systemu emerytalnego.

Co piąty z nas uważa, że będzie pracować do końca życia. Rzeczywistość nie musi tak wyglądać

Przebijające się co jakiś czas do opinii publicznej prognozy wysokości emerytur wpływają na nastroje Polaków. Jak wynika z marcowego badania „Dodatkowa emerytura i ulga z tytułu IKZE” przeprowadzonego na zlecenie Goldman Sachs TFI, aż 21% z nas uważa, że będzie musiało pracować aż do końca życia. To dość smutny obraz rzeczywistości, który nie pozwala z optymizmem wypatrywać tzw. jesieni życia.

Sposobem na godne życie dla seniorów bez konieczności pracy ponad wymagany wiek emerytalny jest regularne oszczędzanie na przyszłość, o czym myśli już ponad połowa społeczeństwa. Jednym z takich sposobów może być Indywidualne Konto Zabezpieczenia Emerytalnego (IKZE), czyli konto emerytalne wprowadzone w 2012 roku w ramach tzw. trzeciego filaru, która do tej pory nie zyskała dużej popularności w naszym społeczeństwie.

Zaledwie co trzeci ankietowany uczestniczący w badaniu potrafi bowiem w ogóle rozszyfrować skrót IKZE. Z kolei zaledwie 6% deklaruje, że swoje zabezpieczenie na przyszłość buduje właśnie poprzez tę instytucję. Na ten moment IKZE wyraźnie przegrywa z kontami oszczędnościowymi, czy lokatami, które wskazywane są jako najpopularniejsze sposoby budowania kapitału na przyszłość. Aż 16% Polaków wprost przyznaje też, że odkłada pieniądze w domu.

Choć samo gromadzenie pieniędzy należy pochwalić, to jednak najczęściej wybierane metody są mało opłacalne. Przede wszystkim nie przynoszą one odpowiednich zwrotów z inwestycji, a także nie korzystają z innych przywilejów (jak choćby zwolnienie z podatku dochodowego przy wypłacie emerytury z IKZE). Co więcej, niskie oprocentowanie kont oszczędnościowych, czy lokat, a już zwłaszcza przetrzymywanie pieniędzy w tzw. skarpecie, nie chroni ich chociażby przed inflacją.

IKZE = podwójny zysk

Takimi kwestiami nie muszą martwić się posiadacze Indywidualnych Kont Zabezpieczenia Emerytalnego. Dzięki regularnemu wpłacaniu środków na prywatne konto mogą zakładać korzystne stopy zwrotu, które pozwolą im zabezpieczyć swoją przyszłość. Najważniejszymi korzyściami IKZE jest możliwość uzyskania co roku ulgi podatkowej oraz zwolnienia z podatku od zysków kapitałowych przy wpłatach na konto przez minimum 5 lat i wypłacie środków po 65. Roku życia.

Każdy uczestnik IKZE ma prawo posiadać tylko jedno konto, przy czym katalog instytucji, w których może gromadzić swoje środki jest bardzo bogaty. Zgodnie z ustawą, Indywidualne Konta Zabezpieczenia Emerytalnego są prowadzone przez banki, towarzystwa funduszy inwestycyjnych, towarzystwa ubezpieczeniowe, biura maklerskie i dobrowolne fundusze emerytalne.

Jak wynika z danych Komisji Nadzoru Finansowego z 2023 roku, najwięcej Polaków prowadzi konta emerytalne w towarzystwach funduszy inwestycyjnych, spośród których za jednego z liderów należy uznać Goldman Sachs TFI. Jest to bowiem jedna z największych instytucji finansowych na polskim rynku emerytalnym, działająca nieprzerwanie o 1997 r. IKZE dostępne w Goldman Sachs TFI przez 6 lat z rzędu wygrywało branżowe rankingi, będąc docenianym m.in. za wyniki, wysokość opłat i ofertę.

Wysokość wpłat na IKZE jest co roku ustalana w drodze obwieszczenia przez Ministra Rodziny, Pracy i Polityki Społecznej. W 2024 roku osoby fizyczne mogą wpłacić na swoje konta maksymalnie 9.388,80 złotych. Limit dla osób prowadzących działalność gospodarczą jest wyższy i wynosi 14.083,20 złotych.

Nawet 3 tysiące złotych zwrotu dla posiadaczy IKZE w 2024 roku

Jedną z największych zalet gromadzenia środków na dodatkową emeryturę w ramach IKZE jest coroczna możliwość skorzystania z ulgi podatkowej. Niestety o jej istnieniu nie wszyscy wiedzą, także spośród tych, którzy wpłacają środki na Indywidualne Konta Zabezpieczenia Emerytalnego. Podobnie sytuacja wygląda z innymi funkcjonującymi ulgami podatkowych. Jak się zatem okazuje, świadomość Polaków w tym zakresie trzeba oceniać dość nisko.

Niemal co czwarty respondent uczestniczący w badaniu „Dodatkowa emerytura i ulga z tytułu IKZE” przeprowadzonym na zlecenie Goldman Sachs TFI w ramach spontanicznej odpowiedzi nie potrafił wskazać żadnej ulgi podatkowej. To pokazuje, że w kwestii edukacji podatkowej społeczeństwa wciąż do zrobienia jest wiele. Najbardziej popularnymi ulgami są ulga na dziecko oraz ulga na internet, które w ramach spontanicznej wypowiedzi wymieniło odpowiednio 38% i 20% ankietowanych.

Zaledwie 6% respondentów samodzielnie wymieniło z kolei ulgę podatkową przysługującą z tytułu oszczędzania na IKZE. Jej znajomość jest tak niska, że nawet spośród posiadaczy Indywidualnych Kont Zabezpieczenia Emerytalnego korzysta z niej tylko 64% uprawnionych. W ten sposób rocznie „tracą” nawet kilka tysięcy złotych.

Tylko w 2024 roku osoby fizyczne mają bowiem możliwość odliczenia od podatku dochodowego kwoty sięgającej maksymalnie 3.004 złotych. W przypadku samozatrudnionych ulga może wynieść aż 4.507 złotych.

W IKZE nawet niewielkie kwoty dają spore korzyści

Jedną z zalet IKZE jest to, że nawet niewielkie sumy pozwalają na zbudowanie sporego kapitału. Wszystko dzięki magii procenta składanego. Jego istotą jest reinwestowanie wypracowanych wcześniej odsetek, dzięki czemu posiadacz konta zarabia kolejne, jeszcze wyższe odsetki. Zjawisko to można porównać do efektu kuli śnieżnej, która staczając się z góry nabiera rozpędu i zwiększa swoją objętość rosnąc coraz szybciej.

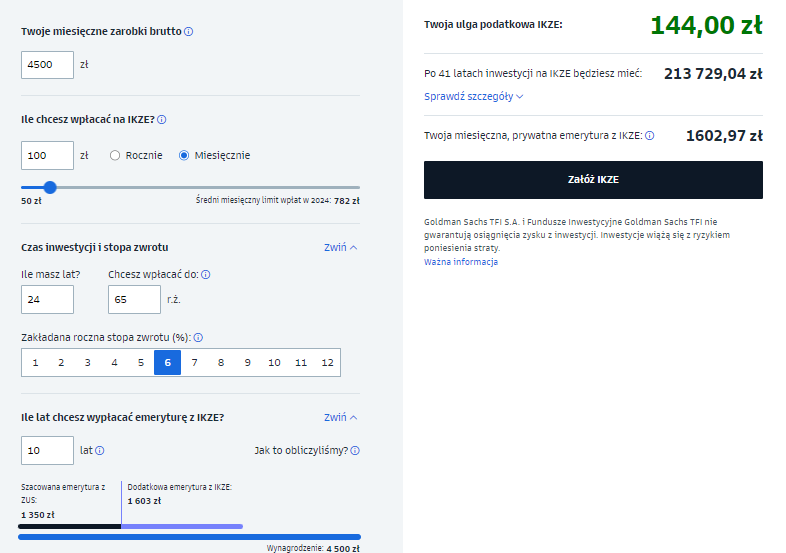

Ile konkretnie można zyskać? To zależy od wielu czynników, ale całość najlepiej zobrazują przykłady obliczone dzięki kalkulatorowi ulgi podatkowej i emerytury z IKZE Goldman Sachs TFI. W pierwszym z nich przyjmijmy, że wchodzący na rynek pracownik po studiach Adam otrzymuje na start pensję 4.500 złotych brutto, a więc niewiele więcej niż obecna pensja minimalna (4.242 złotych). Myśląc już na tym etapie o swojej przyszłości jest on gotowy odkładać 100 złotych miesięcznie w celu wypracowania dodatkowej emerytury. Dzięki długoletnim wpłatom 24-latek uzbiera kapitał w wysokości 213.729,04 złotych, co przełoży się na 1.602,97 złotych miesięcznych wypłat przez 10 lat. Co więcej, już w tym roku Adam będzie uprawniony do ulgi w wysokości 144 złotych.

przykład numer 1

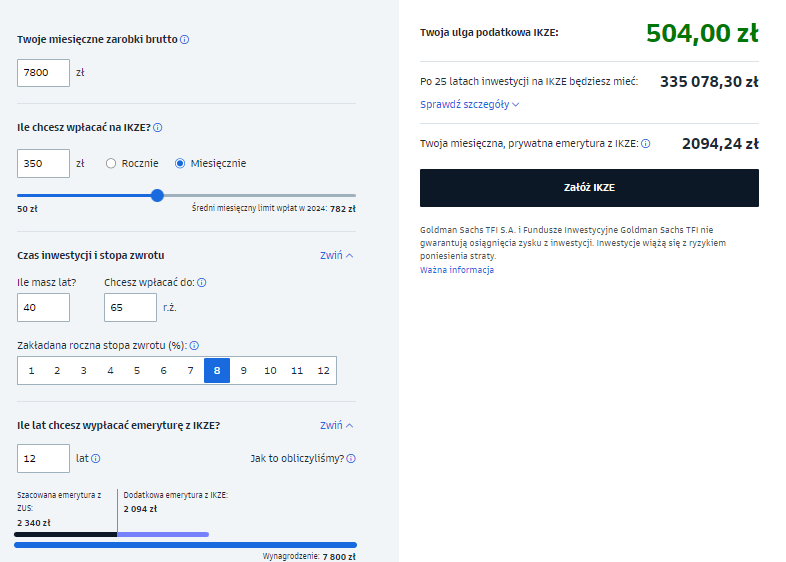

W kolejnym przykładzie do IKZE decyduje się przystąpić 40-letnia Ewa zarabiająca mniej więcej średnie wynagrodzenie otrzymywane w Polsce, a więc ok. 7.800 złotych brutto. Licząc na korzystniejszą stopę zwrotu decyduje się ona na większe ryzyko inwestycyjne, a ze swoich dochodów chce przeznaczać 350 złotych miesięcznie. W ten sposób przez 25 lat Ewa zgromadzi 335.078,30 złotych, co pozwoli jej na dodatkową emeryturę w wysokości 2.094,24 złotych przez 12 lat! W zeznaniu za 2024 rok kobieta będzie też mogła skorzystać z ulgi w wysokości 504 złotych.

przykład numer 2

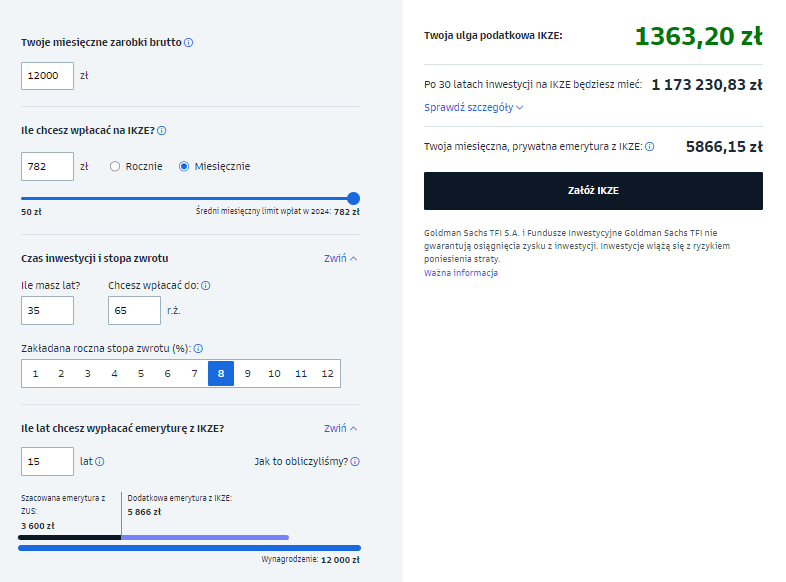

Największe korzyści odczują rzecz jasna osoby wpłacające na IKZE najwyższą możliwą kwotę. Tak więc w ostatnim przykładzie przedstawiamy 35-letniego Roberta zarabiającego 12.000 złotych brutto, który może pozwolić sobie na miesięczne odkładanie sumy 782 złotych. Przy zakładanej rocznej stopie zwrotu na poziomie 8% i 30-letnim oszczędzaniu Robert uzbiera imponujący kapitał w wysokości 1.173.230,83 złotych. To przełoży się na comiesięczną dodatkową wypłatę kwoty 5.866,15 złotych przez nawet 15 lat. Co więcej, jego ulga tylko w 2024 roku osiągnie 1.363,20 złotych.

przykład numer 3

Największe korzyści odczują rzecz jasna osoby wpłacające na IKZE najwyższą możliwą kwotę. Tak więc w ostatnim przykładzie przedstawiamy 35-letniego Roberta zarabiającego 12.000 złotych brutto, który może pozwolić sobie na miesięczne odkładanie sumy 782 złotych. Przy zakładanej rocznej stopie zwrotu na poziomie 8% i 30-letnim oszczędzaniu Robert uzbiera imponujący kapitał w wysokości 1.173.230,83 złotych. To przełoży się na comiesięczną dodatkową wypłatę kwoty 5.866,15 złotych przez nawet 15 lat. Co więcej, jego ulga tylko w 2024 roku osiągnie 1.363,20 złotych.

materiał powstał w ramach współpracy reklamowej z Goldman Sachs TFI