Od Powszechnego Banku Gospodarczego do BLIKA zbliżeniowego

Płatności przy pomocy kart zbliżeniowych, smartfonów, smartwatchy, czy smartbandów, opłacanie rachunków online, bankowanie przy pomocy aplikacji mobilnej, czy możliwość płacenia bezgotówkowego. Większość z nas nie wyobraża sobie już innego życia. Jednak nie zawsze tak było. W sklepach płaciliśmy gotówką, rachunki opłacaliśmy na poczcie lub w banku, a żeby otworzyć konto osobiste lub załatwić jakąkolwiek sprawę z nim związaną, musieliśmy odwiedzić oddział banku. Jak zmieniała się bankowość elektroniczna w Polsce?

Pierwsze kroki bankowości internetowej w Polsce

Pierwszym bankiem, który udostępnił swoim klientom bankowość internetową, był Bank Pekao S.A. Usługa TELEPEKAO 24 zadebiutowała 14 października 1998 r. i, jak podaje bank, było to pierwsze tego rodzaju przedsięwzięcie nie tylko w Polsce, ale i Europie Środkowej. Funkcjonalność tego rozwiązania ograniczała się do podstawowych usług bankowych.

Rok 2000 przyniósł start pierwszego wirtualnego banku w Polsce: mBanku. Litera „m” w nazwie tej instytucji miała kojarzyć się z bankowością mobilną. W 2010 r. mBank wprowadził aplikację informacyjną. Początkowo klienci banku mogli za jej pośrednictwem sprawdzić tylko saldo konta, historię rachunku, czy wykonać przelew. Według stanu na koniec 2023 r. z aplikacji mobilnej korzystało w mBanku 3,1 mln aktywnych użytkowników.

Start BLIKA

BLIK zadebiutował 9 lutego 2015 r. Pół roku później BLIK zdobył pierwszy milion użytkowników. W 2023 r. użytkownicy BLIKA zrealizowali prawie 1,8 mld transakcji. Ponad połowę z nich (921 mln) stanowiły transakcje e-commerce. Kolejną, a jednocześnie bardzo dynamicznie rosnącą usługą BLIKA, są przelewy na numer telefonu. W 2023 r. użytkownicy zlecili ich ponad 415 mln (o 71% więcej niż w 2022 r.). Dużą popularnością wśród użytkowników BLIKA cieszyły się także transakcje w tradycyjnych terminalach płatniczych. Ich liczba w ciągu dwunastu miesięcy wyniosła 364,2 mln.

Karty płatnicze w polskich bankach

Z przygotowanej przez Narodowy Bank Polski „Informacji o kartach płatniczych” wynika, że w trzecim kwartale 2023 r. na polskim rynku było 45 mln kart płatniczych. Wśród nich najwięcej było kart debetowych (38,3 mln, czyli 85,1%). Kart kredytowych było 4,9 mln (10,9%). Pozostałe 1,8 mln kart płatniczych (4%) to karty przedpłacone i obciążeniowe. Ich udział wynosił odpowiednio 3,6% i 0,4%.

Pierwsza karta płatnicza z logo Visa pojawiła się w Polsce w 1991 r. Natomiast pierwszy „plastik” wydany przez Mastercard został wydany nieco później, w 1995 r. Pierwsza płatność zbliżeniowa w Polsce miała miejsce w 2007 r. i została dokonana kartą Mastercard. Z informacji NBP wynika, że Na koniec III kwartału 2023 r. w Polsce było 1 260 803 terminali płatniczych umożliwiających dokonywanie płatności zbliżeniowych.

Bankowość internetowa – jak się rozwijała i zmieniała

Przez internet Polacy mogli bankować już od przełomu XX i XXI wieku. Na początku października 1998 r. Bank Pekao S.A. jako pierwszy, udostępnił bankowość internetową. W roku 2000 taki serwis wdrożył LUKAS Bank (w 2001 r. LUKAS Bank został przejęty przez Credit Agricole). Wraz z upływem lat zwiększała się liczba banków, oferujących takie udogodnienie, jak również funkcjonalność rozwiązań oferowanych przez banki. Raport NetB@nk przygotowany przez Związek Banków Polskich pokazuje, że w czwartym kwartale 2023 r. liczba rachunków klientów indywidualnych, którzy posiadali dostęp do usług bankowości internetowej, wyniosła 43 miliony.

Bankowość mobilna

Kiedy w Polsce pojawiła się bankowość mobilna? Pierwsze tego rodzaju rozwiązania pojawiły się w 2000 r. Wówczas WBK (obecny Santander Bank Polska) i mBank zaprezentowały bankowość mobilną, wykorzystującą standard WAP (rozwiązanie to umożliwiało dostęp do internetu, uwzględniając ograniczenia techniczne ówczesnych urządzeń mobilnych). Nieco wcześniej, bo w 1999 r., WBK oferował swoim klientom SMS Banking, czyli wysyłanie wiadomości tekstowych o saldzie konta i ostatnich pięciu transakcjach.

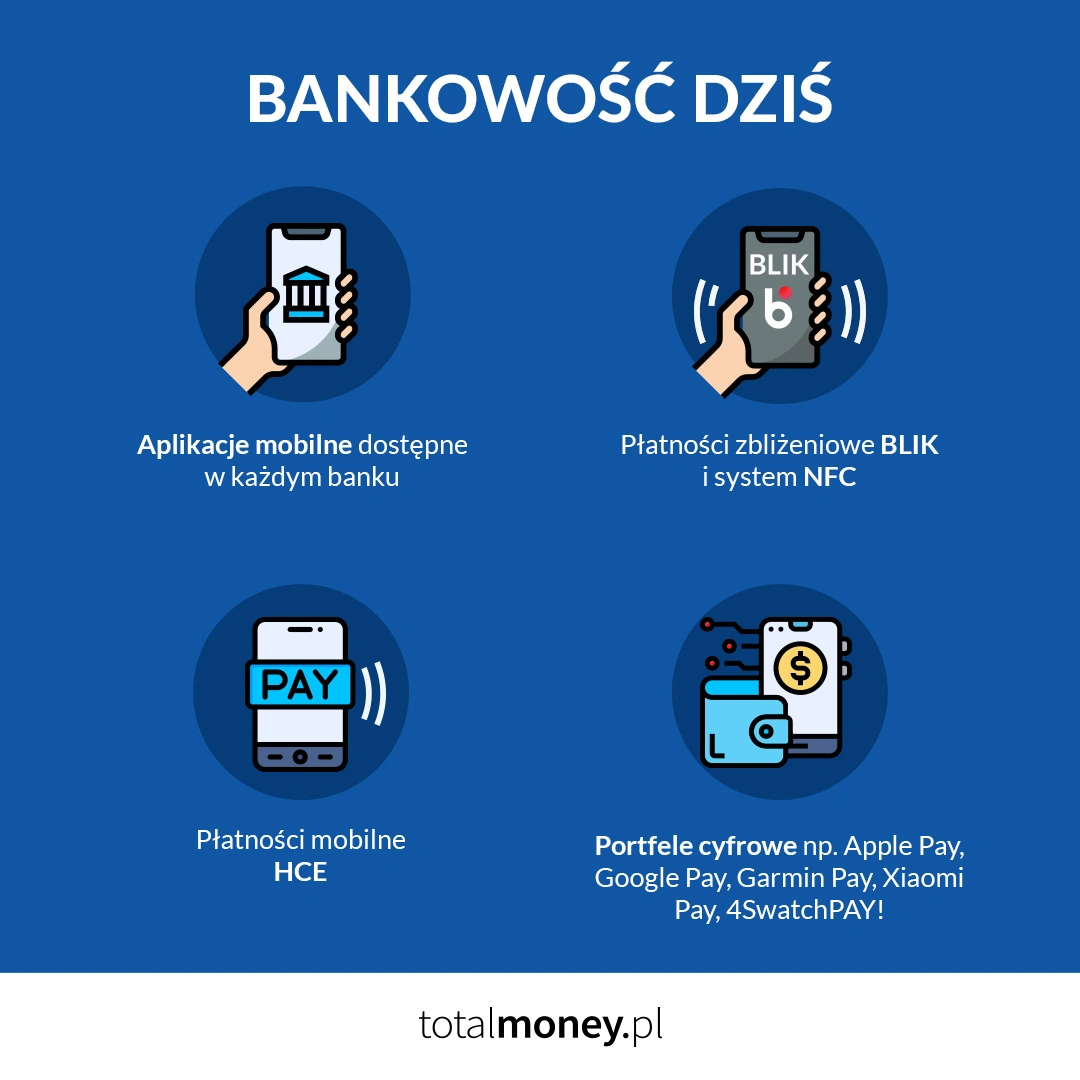

Dziś bankowe aplikacje mobilne służą nie tylko do codziennego bankowania. Za ich pomocą można także np. kupić bilety do kina, opłacić parkowanie czy przejazd autostradą.

Płatności mobilne w Polsce

Płatności mobilne w modelu simcentrycznym nie przyjęły się na polskim rynku. Powód był prosty: klient musiał wymienić kartę SIM i telefon na wspierający takie płatności. O wiele większą popularność zdobyły płatności mobilne HCE.

Silną konkurencją dla płatności HCE stały się inne rodzaje portfeli cyfrowych. Obecnie klienci polskich banków mogą wybierać spośród następujących rozwiązań:

- Apple Pay (od 2018 r.),

- Fitbit Pay (pierwszy bank wdrożył tę usługę jesienią 2018 r.),

- Garmin Pay (od 2018 r.),

- Google Pay (początkowo Android Pay, od listopada 2016 r.),

- SwatchPAY! (od połowy grudnia 2020 r.),

- Xiaomi Pay (od jesieni 2021 r.),

- Zepp Pay (od końca 2023 r.).

Trendy i przewidywania w zakresie nowoczesnej bankowości

Jeszcze kilkanaście lat temu nikt chyba nie wyobrażał sobie, że będziemy płacić bez potrzeby przeciągania lub wkładania karty płatniczej do terminala. Co zatem w bankowości przyniesie dająca się przewidzieć przyszłość? Z pewnością jeszcze częściej będziemy płacić bezgotówkowo, na bankowych infoliniach będziemy rozmawiać nie z ludźmi, a ze sztuczną inteligencją. Trzeba jednak pamiętać o zagrożeniach, jakie może przynieść rozwój technologii. Klienci banków będą musieli zwracać większą niż dotąd uwagę m.in. na zabezpieczenie urządzeń, za pośrednictwem których bankują. Z kolei banki i instytucje zajmujące się cyberbezpieczeńtwem, będą musiały kłaść jeszcze większy nacisk na edukację nas, klientów.

Więcej o nowoczesnej bankowości, przeczytasz pobierając darmowy e-book „Dwie Strony Monety”.

Artykuł powstał we współpracy z TotalMoney.pl

Obserwuj nas w Google Discover

Podobają Ci się nasze treści?

Google Discover