Rynek nieruchomości w 2024 r.: kupujący, deweloperzy i banki czekają na rozwój wypadków

Prognozowanie sytuacji na rynku nieruchomości w 2024 r. jest wyjątkowo trudne ze względu na niewiadome związane z programem Bezpieczny Kredyt. Z wyliczeń analityków wynika, że środki na program zarezerwowane na przyszły rok wyczerpią się jeszcze w tym roku. Z informacji podanych przez wiceprezes Związku Banków Polskich Agnieszkę Wachnicką na początku grudnia wynika, że na dzień 30 listopada złożono łącznie 72 477 wniosków o Bezpieczny Kredyt i podpisano 44 430 umów. Wachnicka informowała również wtedy, że wykorzystano już 745 mln zł, przy czym pula środków na rok 2023 i 2024 wynosi 941 mln zł - a trzeba jeszcze pamiętać o tym, że nabór wniosków o Bezpieczny Kredyt jest zamykany w momencie, gdy na dany rok zostanie wykorzystanych 90 proc. przewidzianych pieniędzy lub 75 proc. zabudżetowanych na kolejny rok. Tym samym nabór na rok 2024 r. zostanie wstrzymany po osiągnięciu progu niewielu ponad 830 mln zł (choć nie wcześniej niż 7 stycznia, jak poinformował sam Bank Gospodarstwa Krajowego).

Najprawdopodobniej zatem limit środków na przyszły rok zostanie wyczerpany już w tym roku. Teoretycznie na stole jest propozycja rządu premiera Morawieckiego - o zwiększenie finansowania programu. Można jednak przypuszczać, że zostanie ona odrzucona przez obecną większość sejmową.

Co więcej, istnieje spore ryzyko (z punktu widzenia kupujących, choć nie tylko), że Bezpieczny Kredyt zostanie całkowicie wycofany przez przyszły rząd koalicyjny. Nie wiadomo natomiast, czy faktycznie tak się stanie, a także, czy kredyt 2 proc. zostałby wtedy zastąpiony innym, podobnym programem (np. zmodyfikowanym, względem pierwotnych zapowiedzi, kredytem 0 proc.).

Niepewność co do kontynuacji programu przekłada się na zachowanie kupujących, którzy usiłują jeszcze w ostatnich tygodniach tego roku znaleźć wymarzoną nieruchomość - w obawie, że w przyszłym roku stracą szansę na dopłaty. Jak podkreśla na łamach raportu Totalmoney.pl „Czas zmian na rynku hipotek? Sprawdzamy, co przyniosą nowe zasady, program Pierwsze mieszkanie i prognozy cenowe” autorstwa Macieja Kazimierskiego Agnieszka Nachyła, Business Chapter Leader w Santander Bank Polska,

Teoretycznie to dobra wiadomość dla deweloperów, prywatnych sprzedających i rynku hipotek. W praktyce jednak - niekoniecznie. Świadomość potencjalnych zagrożeń - choć raczej w dłuższej perspektywie - powinni mieć również sami kredytobiorcy, którym udało się zaciągnąć preferencyjny kredyt. W przypadku kredytobiorców mowa o tym, co wydarzy się po zakończeniu okresu dopłat. Jak komentuje Nachyła,

Nie wiadomo, co wydarzy się z cenami nieruchomości. Obecnie praktycznie każdy scenariusz jest prawdopodobny

Od początku roku ceny nieruchomości w największych miastach wzrosły o kilka-kilkanaście procent, co przekłada się na nominalny wzrost rzędu kilkunastu, kilkudziesięciu, a niekiedy i kilkuset tysięcy złotych. Dodatkowo na stosunkowo niskim poziomie utrzymuje się podaż mieszkań na rynku pierwotnym. Jak na łamach raportu Totalmoney.pl komentuje Jarosław Jędrzyński, ekspert Rynku Pierwotnego,

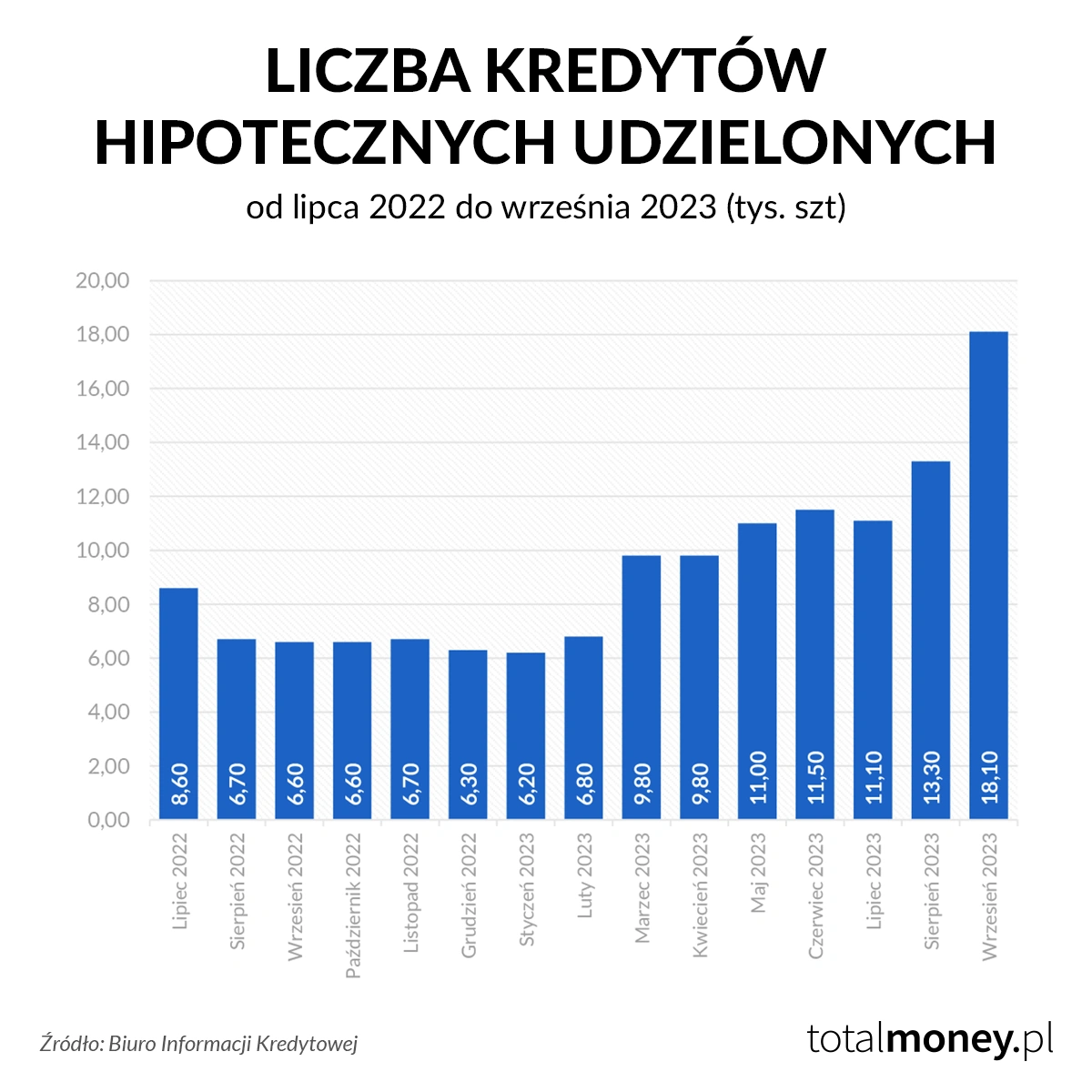

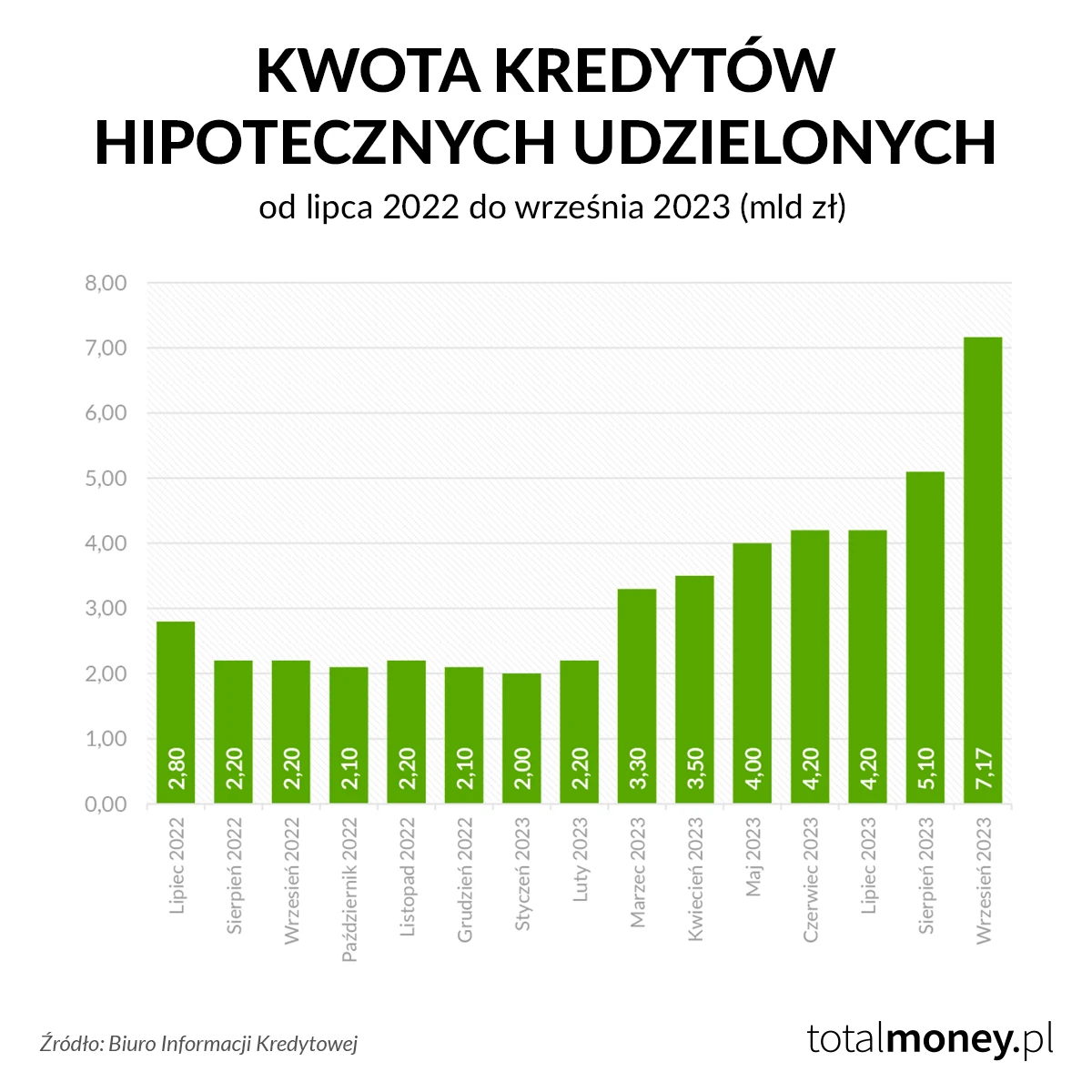

Teoretycznie potencjalny, dalszy wzrost cen nieruchomości mogłoby wyhamować wyczerpanie się środków przewidzianych na Bezpieczny Kredyt w roku 2023 i 2024 (i niewprowadzanie zmian w limicie) lub całkowite wycofanie programu. To jednak potencjalnie również niebezpieczna sytuacja. Obecnie rynek nieruchomości (i przy okazji hipotek) jest rozgrzany praktycznie do czerwoności; najlepiej świadczy o tym liczba kredytów udzielanych w ostatnich miesiącach oraz ich łączne kwoty (a należy założyć, że w okresie październik-listopad, nieujętym na wykresach, wzrost ten byłby jeszcze bardziej uderzający).

Jeśli jednak koalicyjny rząd nie poprze pomysłu zwiększenia limitu lub całkowicie zamknie program (nie zastępując go kredytem 0 proc.), rynek najprawdopodobniej gwałtownie się schłodzi, a popyt może obniżyć się nawet do poziomu z drugiej połowy 2022 r. Kolejne miesiące przestoju (nawet po rekordowych wynikach sprzedaży w drugiej połowie 2023 r.) mogą natomiast negatywnie przełożyć się na kondycję części deweloperów (zwłaszcza tych, którzy w ostatnich miesiącach nie mogli wprowadzić do oferty nowych mieszkań).

Czy to jednak sprawi, że ceny nieruchomości zaczną spadać? Jak komentuje na łamach raportu Katarzyna Kuniewicz, dyrektorka badań rynku Otodom Analytics,

Popyt na kredyty może znacząco zmaleć

Jeśli limit środków na Bezpieczny Kredyt nie zostanie zwiększony (lub sam program zostanie wycofany) można spodziewać się też wyhamowania akcji kredytowej. O ile jeszcze kilka miesięcy temu eksperci bankowi byli optymistami, o tyle teraz sytuacja jest mocno niepewna. Jak już wcześniej zaznaczał na łamach raportu Totalmoney.pl Piotr Gołąb, dyrektor Departamentu Produktów Kredytowych w Banku Pekao S.A.,

Tymczasem obecnie analitycy raczej nie spodziewają się obniżek stóp procentowych przez najbliższych kilka miesięcy; dodatkowo prognozuje się, że jeżeli w ogóle dojdzie do obniżki, to będzie ona symboliczna i wyniesie tylko 0,25 pkt proc. To może zatem pogłębić wyhamowanie akcji kredytowej, bo z zakupem mieszkania mogą w pierwszej połowie przyszłego roku wstrzymać się także osoby, które planowały sfinansować kupno nieruchomości zwykłym kredytem hipotecznym. Do odroczenia decyzji o zakupie mogą przyczynić się również wspomniane już wyżej czynniki - czyli ograniczona podaż mieszkań oraz silny wzrost cen nieruchomości obserwowany w ostatnich miesiącach.

Chwiejna stabilizacja na rynku nieruchomości, przestój na rynku hipotek

Co zatem wydaje się na ten moment najbardziej prawdopodobne? Po pierwsze, nie należy się raczej spodziewać zwiększenia limitu środków na Bezpieczny Kredyt; nowy, koalicyjny rząd może chcieć najpierw przeanalizować dokładnie stan finansów publicznych, a także zbadać rzeczywiste skutki programu na rynek nieruchomości (zarówno pozytywne, jak i negatywne). Po drugie, ceny nieruchomości nie powinny znacząco zmieniać się w kolejnych miesiącach; bardziej prawdopodobna jest stabilizacja cen (choć nieco chwiejna, bo sytuacja może się dynamicznie zmienić np. w razie wprowadzenia kredytu 0 proc.). Wreszcie po trzecie, liczba udzielanych kredytów hipotecznych najprawdopodobniej znacząco spadnie w kolejnych miesiącach, na co banki muszą być przygotowane już teraz. Tym samym perspektywy na najbliższe miesiące są niestety (dla wszystkich zainteresowanych) znacznie gorsze niż jeszcze dwa, trzy miesiące temu.

Artykuł powstał we współpracy z Totalmoney.pl

Obserwuj nas w Google Discover

Podobają Ci się nasze treści?

Google Discover