- Home -

- Finanse -

- Jak obliczyć ratę kredytu po zmianie oprocentowania? Można wykorzystać proste narzędzie

Jak obliczyć ratę kredytu po zmianie oprocentowania? Można wykorzystać proste narzędzie

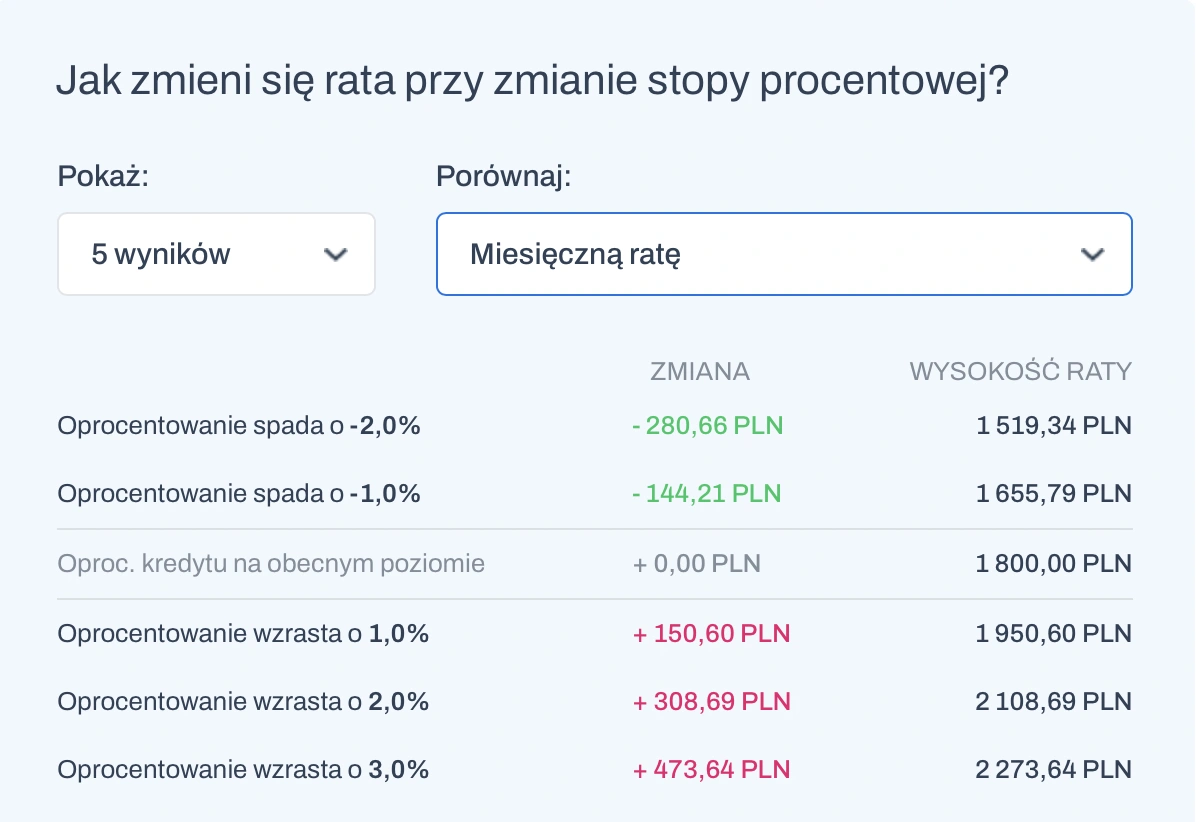

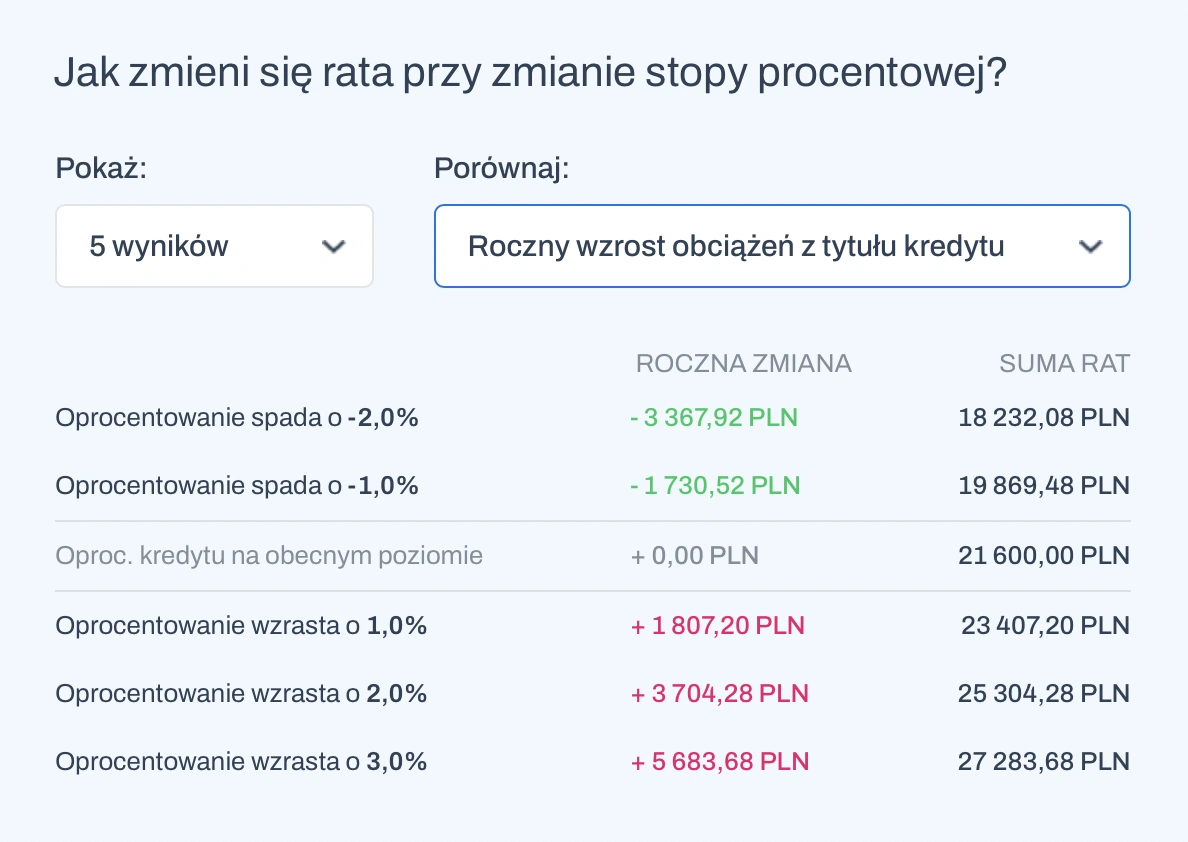

W dobie rosnących stóp procentowych i wskaźnika WIBOR kredytobiorcy mogą chcieć sprawdzić, jak wkrótce zmieni się rata ich zobowiązania finansowego. Wbrew pozorom, sprawdzenie tego jest stosunkowo proste. Jak obliczyć ratę kredytu po zmianie oprocentowania - i stworzyć własną prognozę?

23.01.2026 11:22, Marek Śmigielski

Sprawdziłem kilkaset ogłoszeń. Jeśli chcesz wynająć mieszkanie, to lepiej, żebyś zapomniał o zwierzaku

23.01.2026 10:31, Marcin Szermański

23.01.2026 9:51, Edyta Wara-Wąsowska

23.01.2026 9:07, Aleksandra Smusz

23.01.2026 8:43, Mariusz Lewandowski

Zima weryfikuje koszty ogrzewania domu pompą ciepła. Często trzeba zapłacić ponad 1000 zł miesięcznie

23.01.2026 8:11, Aleksandra Smusz

23.01.2026 7:31, Mariusz Lewandowski

ZUS może teraz odebrać ci zasiłek chorobowy za zakupy w sklepie? Wyjaśniamy, co naprawdę mówią nowe przepisy

23.01.2026 6:56, Mariusz Lewandowski

23.01.2026 6:41, Jerzy Wilczek

23.01.2026 5:55, Jerzy Wilczek

NSA każe płacić abonament RTV od każdego smartfona i komputera. Nie da się traktować tego wyroku poważnie

22.01.2026 19:37, Rafał Chabasiński

22.01.2026 18:50, Jerzy Wilczek

22.01.2026 18:03, Marek Śmigielski

22.01.2026 16:50, Marek Śmigielski

22.01.2026 16:42, Jerzy Wilczek

22.01.2026 15:54, Mateusz Krakowski

22.01.2026 15:01, Miłosz Magrzyk

22.01.2026 14:19, Marcin Szermański

22.01.2026 13:33, Aleksandra Smusz

22.01.2026 12:44, Edyta Wara-Wąsowska

22.01.2026 12:05, Aleksandra Smusz

22.01.2026 11:23, Rafał Chabasiński

22.01.2026 10:49, Edyta Wara-Wąsowska

Było źle, a będzie jeszcze gorzej. W 2026 roku znowu mniej pieniędzy na jedzenie dla chorych w szpitalach

22.01.2026 10:14, Marcin Szermański

22.01.2026 9:53, Mateusz Krakowski

22.01.2026 9:33, Jerzy Wilczek

22.01.2026 8:46, Edyta Wara-Wąsowska

22.01.2026 8:07, Mariusz Lewandowski