Polacy boją się myśli o emeryturze, ale niewiele z tym lękiem robią

Z najnowszego badania wykonanego na Ogólnopolskim Panelu Badawczym Ariadna na zlecenie ING wynika, że tylko 39 proc. zgromadziło jakieś oszczędności na emeryturę - przy czym największy wzrost oszczędzających, co nie powinno specjalnie dziwić, odnotowano w grupie wiekowej 45-54 lata (wzrost z 12 do 24 proc.). Jednocześnie aż 3/4 respondentów stwierdziło, że nie orientuje się w instrumentach finansowych pomagających w oszczędzaniu na emeryturę (lub orientuje się słabo). To niestety pokazuje, że Polacy wciąż niedostatecznie interesują się tematem oszczędzania na swoją "jesień życia".

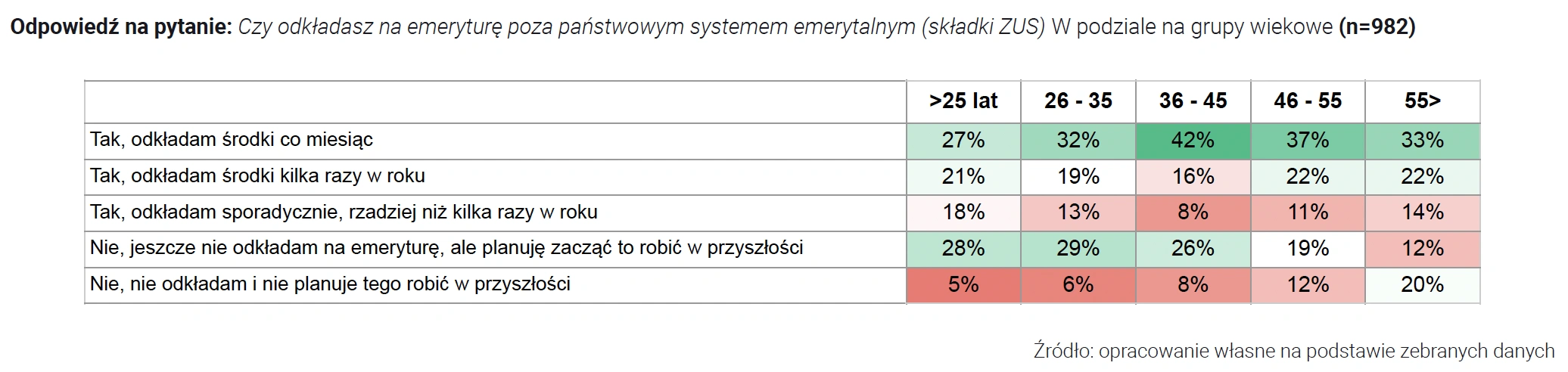

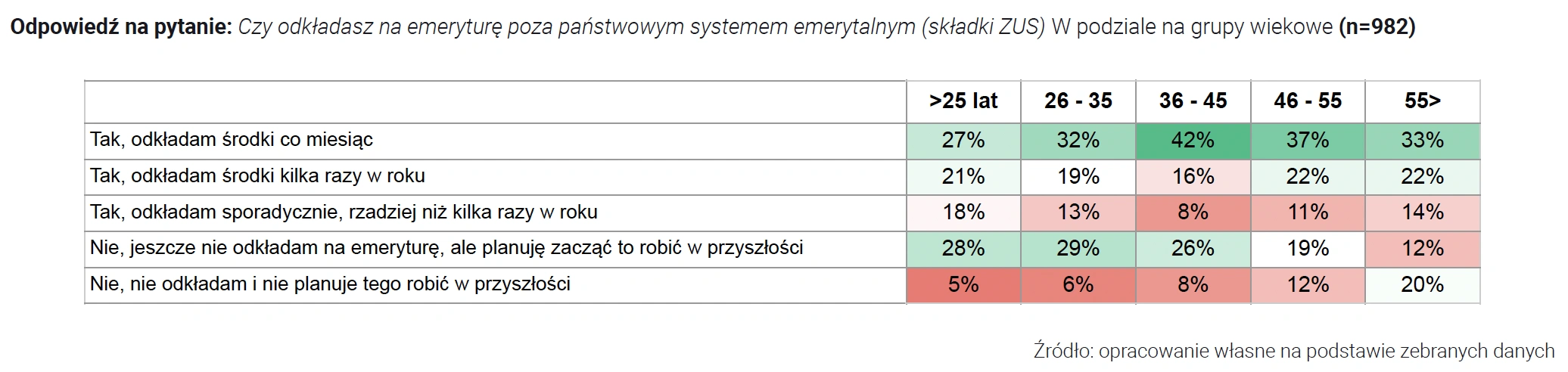

Jeszcze bardziej niepokojące są wyniki najnowszego badania firmy XTB „Oszczędności emerytalne Polaków – praktyki i przekonania”, które przygotowało SW Research. Wynika z niego na przykład, że aż co piąta osoba powyżej 55 roku życia nie odkłada i wcale nie zamierza odkładać na emeryturę. Podobnie do kwestii oszczędzania na jesień życia podchodzi 12 proc. ankietowanych w grupie wiekowej 46-55 lat. Sporo ankietowanych zaznaczyło również, że na emeryturę chce zacząć oszczędzać dopiero w przyszłości; taką odpowiedź wskazało 28 proc. osób w wieku poniżej 25 lat, 29 proc. osób w wieku 26-35 lat czy 26 proc. ankietowanych w grupie wiekowej 36-45 lat. To pokazuje zatem, że wielu Polaków albo w ogóle nie planuje oszczędzać na emeryturę poza ZUS, albo dopiero zamierza zacząć odkładać środki.

źródło: badanie "Oszczędności emerytalne Polaków - praktyki i przekonania" XTB

Jakie opcje mają zatem Polacy, jeśli chodzi o gromadzenie środków z myślą o emeryturze? Z pewnością jednym z najlepiej znanych rozwiązań jest PPK. Sęk jednak w tym, że część Polaków niezbyt ufnie do możliwości oszczędzania na emeryturę w ramach Pracowniczych Planów Kapitałowych. Sceptycy przywołują przykład OFE i tego, co stało się ze środkami zgromadzonymi w ramach Otwartych Funduszy Emerytalnych.Innym rozwiązaniem, mogącym wzbudzić zaufanie znacznie większej części społeczeństwa, jest IKE – czyli Indywidualne Konto Emerytalne, będące jednocześnie jednym z kluczowych elementów trzeciego filaru polskiego systemu emerytalnego.

IKE: kto może założyć Indywidualne Konto Emerytalne i jakie korzyści to zapewnia?

Zasady działania IKE reguluje ustawa o indywidualnych kontach emerytalnych oraz indywidualnych kontach zabezpieczenia emerytalnego z dnia 20 kwietnia 2004 roku. Prawo do dokonywania wpłat na IKE przysługuje już 16-latkom (choć jak można się domyślać, do 18. roku życia prawo do wpłat jest ograniczone). Na konto IKE wpłat może dokonywać tylko jeden oszczędzający; tym samym nawet małżonkowie nie mogą mieć wspólnego konta. Należy jednocześnie pamiętać, że ustawodawca przewidział limit wpłat na każdy rok (czyli 300 proc. prognozowanego na dany rok przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej, w 2024 r. limit ten wynosi 23 472 zł).

Dlaczego jednak warto w ogóle rozważyć założenie IKE, skoro i tak wpłaty (pomijając kwestię ustawowego limitu) zależą wyłącznie od posiadacza konta, a państwo czy pracodawca nie dokładają choćby minimalnych kwot? Po pierwsze, ustawodawca przewidział rozwiązania, które mają zachęcać Polaków do zawierania umów o prowadzenie Indywidualnych Kont Emerytalnych. Rachunek IKE daje możliwość zwolnienia z 19-procentowego podatku od zysków kapitałowych. Oznacza to, że cały potencjalny zysk z zamkniętych inwestycji czy otrzymane dywidendy są w całości gotowe do reinwestowania, co stwarza możliwość inwestowania coraz większym kapitałem. Należy jednak przy tym pamiętać, że ze zwolnienia z tzw. podatku Belki można skorzystać jedynie w sytuacji, gdy osoba dokona wypłaty oszczędności dopiero po 60. roku życia (lub po 55, jeśli w takim wieku nabywa uprawnienia emerytalne). Dodatkowo należy prowadzić konto IKE przez co najmniej 5 lat kalendarzowych (lub wpłacić ponad połowę kwoty na 5 lat przed dniem złożenia wniosku o wypłatę środków).

Możliwość zwolnienie z podatku od zysków kapitałowych to jednak tylko jedna z korzyści płynących z gromadzenia środków w ramach IKE.

Oszczędzanie w IKE to nie tylko odkładanie pieniędzy

Posiadacze konta samodzielnie gromadzą środki z myślą o emeryturze – przy czym nie chodzi jedynie o odkładanie pieniędzy na specjalnym koncie, ale o ich inwestowanie w ramach IKE. Środki można inwestować min. na lokacie, w funduszach inwestycyjnych, w UFK, akcjach, obligacjach i ETF-ach. Oszczędzający w IKE może zatem zdecydować, która opcja jest dla niego najbardziej odpowiednia – i jaki stopień ryzyka jest dla niego możliwy do zaakceptowania. Na przykład jeśli ktoś boi się choćby najmniejszego ryzyka, może wybrać IKE z lokatą – choć musi liczyć się jednocześnie ze stosunkowo niewielkim zyskiem. Znacznie lepsze wyniki można osiągnąć w przypadku pozostałych opcji – a przeciętne ryzyko co do zasady nadal jest stosunkowo niewielkie, chociaż w przypadku rynku finansowego zawsze występuje. Dlatego ważne, aby jakąkolwiek decyzję finansową zawsze podejmować w sposób odpowiedzialny, m.in. z uwzględnieniem możliwości finansowych, horyzontu czasowego inwestycji czy skłonności do ryzyka.

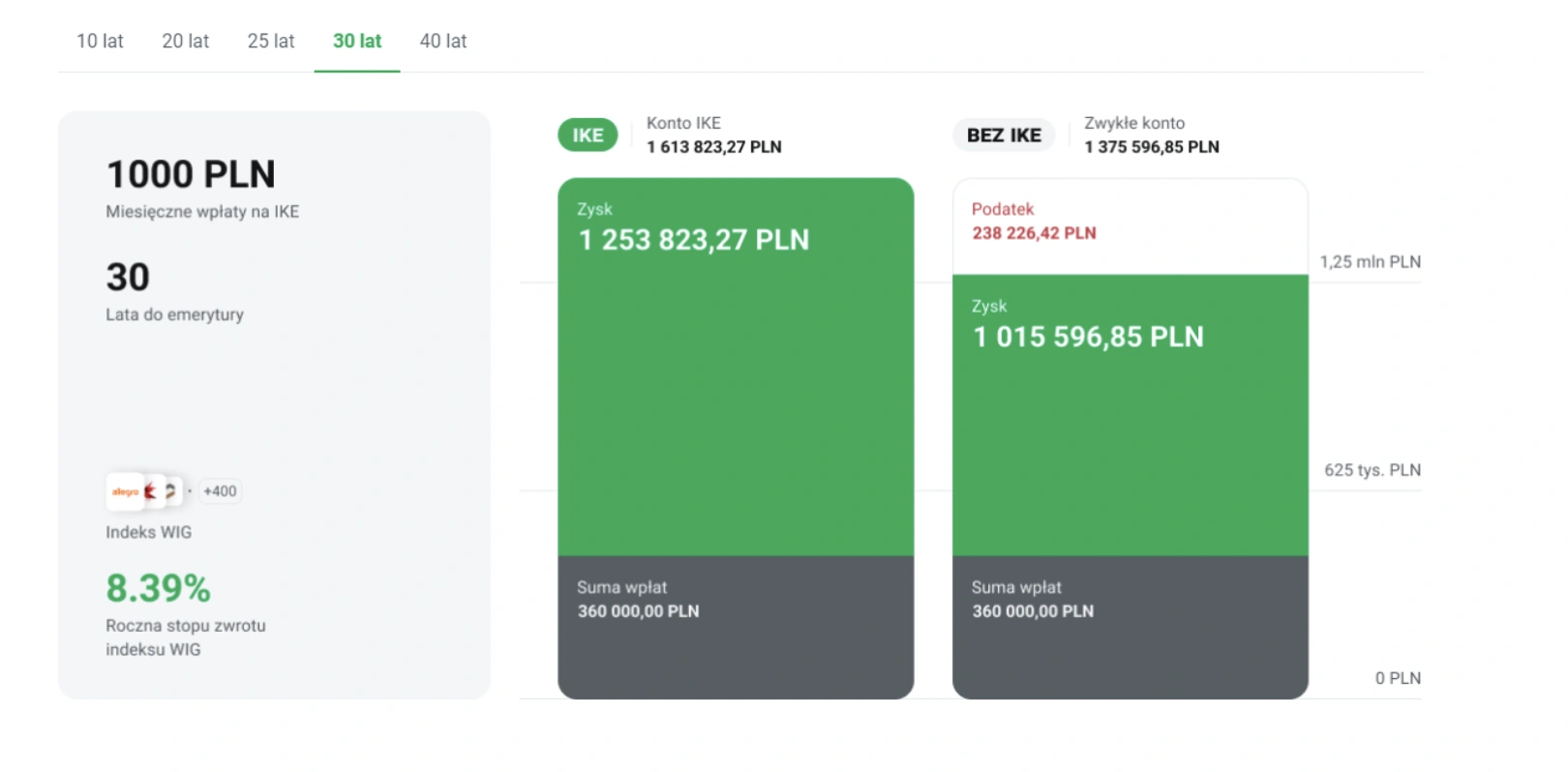

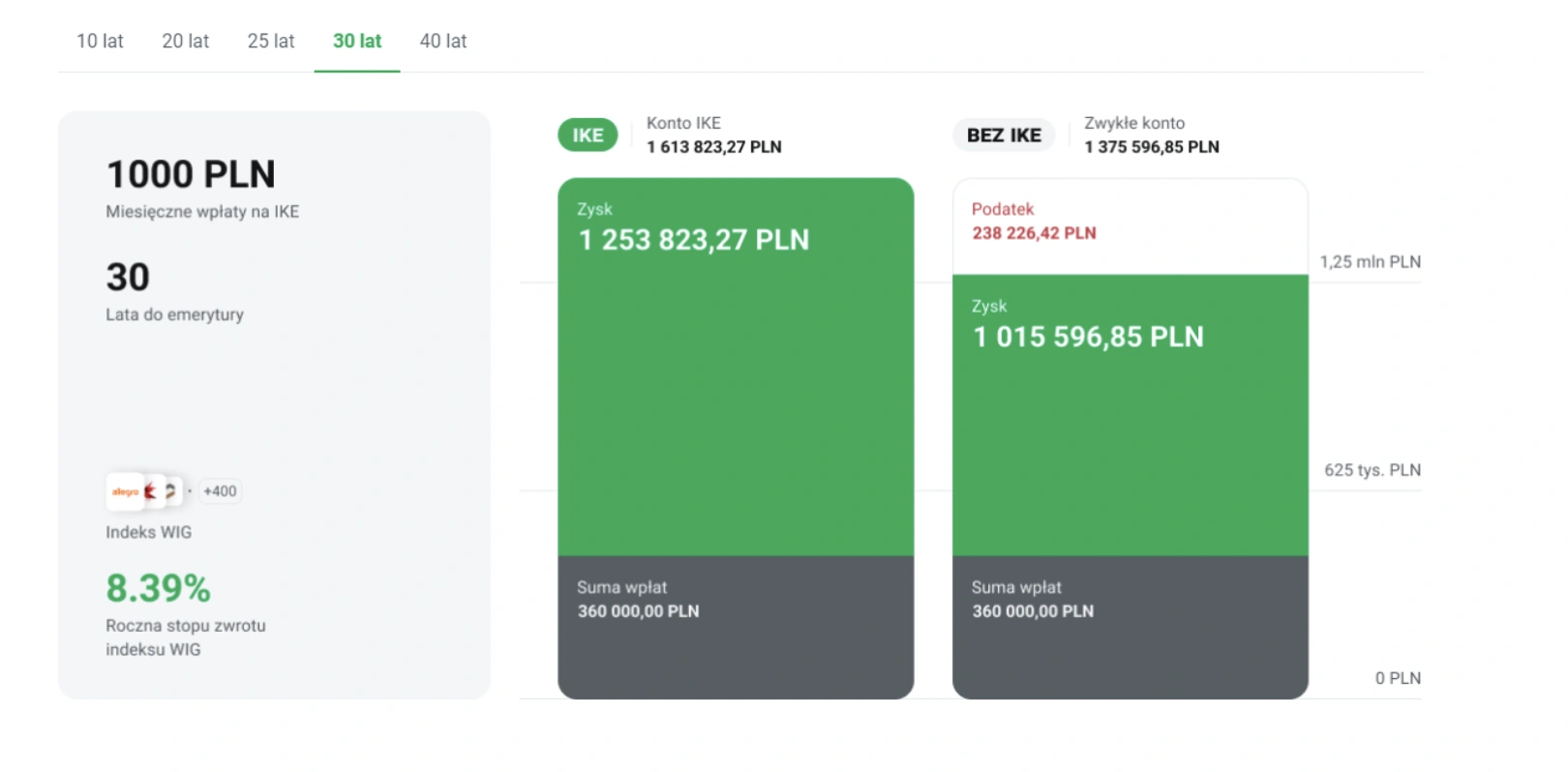

To, ile można zyskać inwestując w ramach IKE, świetnie pokazuje przykład przywołany przez XTB – czyli polskiego fintechu, który podbija świat, a ostatnio umożliwił Polakom założenie konta IKE. Firma pokazuje symulację zysków z IKE w XTB.

W symulacji XTB posiadacz konta IKE dokonuje regularnych wpłat w kwocie 1000 PLN i lokuje je w zdywersyfikowanym funduszu ETF na indeks WIG. Średnia roczna stopa zwrotu tego funduszu wynosi 8,39 proc. W takim przypadku po 30 latach inwestor powinien zebrać na IKE kwotę 1 613 823,27 zł – przy czym suma samych wpłat wyniosłaby jedynie (w porównaniu do ostatecznej kwoty) 360 tys. zł. Tym samym kwota 1 253 823,27 zł stanowiłaby hipotetyczny zwrot z inwestycji w fundusz. Poniżej można również sprawdzić, jaki zysk można byłoby osiągnąć przy lokowaniu w ten sam fundusz ETF:

Grafiki są ilustracyjne i przedstawiają stopę zwrotu indeksu WIG w okresie 08.2019-08.2024. Przeszłe wyniki nie gwarantują przyszłych rezultatów. Oferowane instrumenty finansowe są ryzykowne. XTB nie gwarantuje osiągnięcia założonego celu inwestycyjnego. Wypłata bez podatku od zysków kapitałowych jest możliwa po spełnieniu warunków ustawowych. Handel ETF i akcjami spółek zagranicznych wiąże się z 0,5% kosztem przewalutowania.. Źródło: materiały XTB

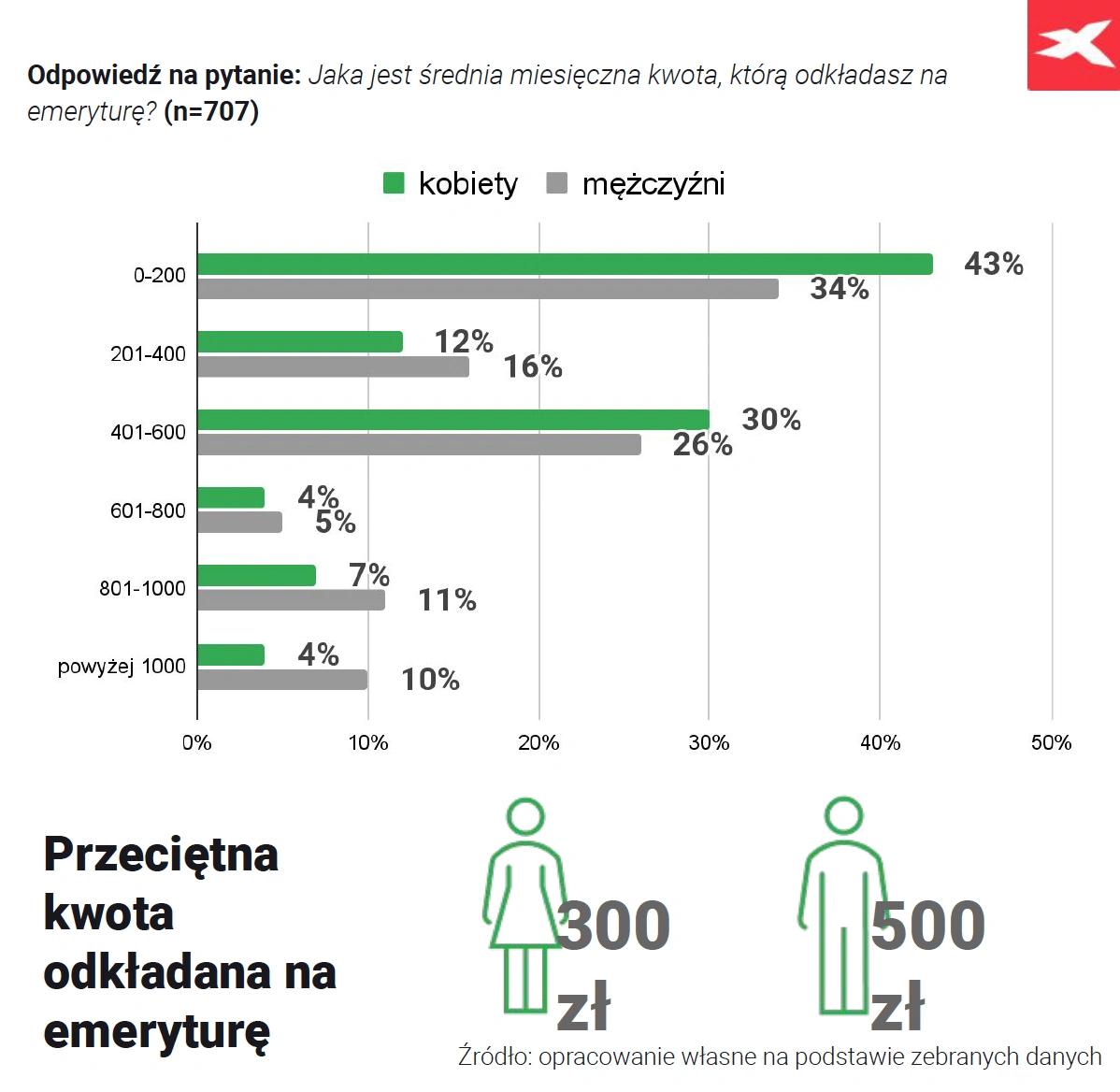

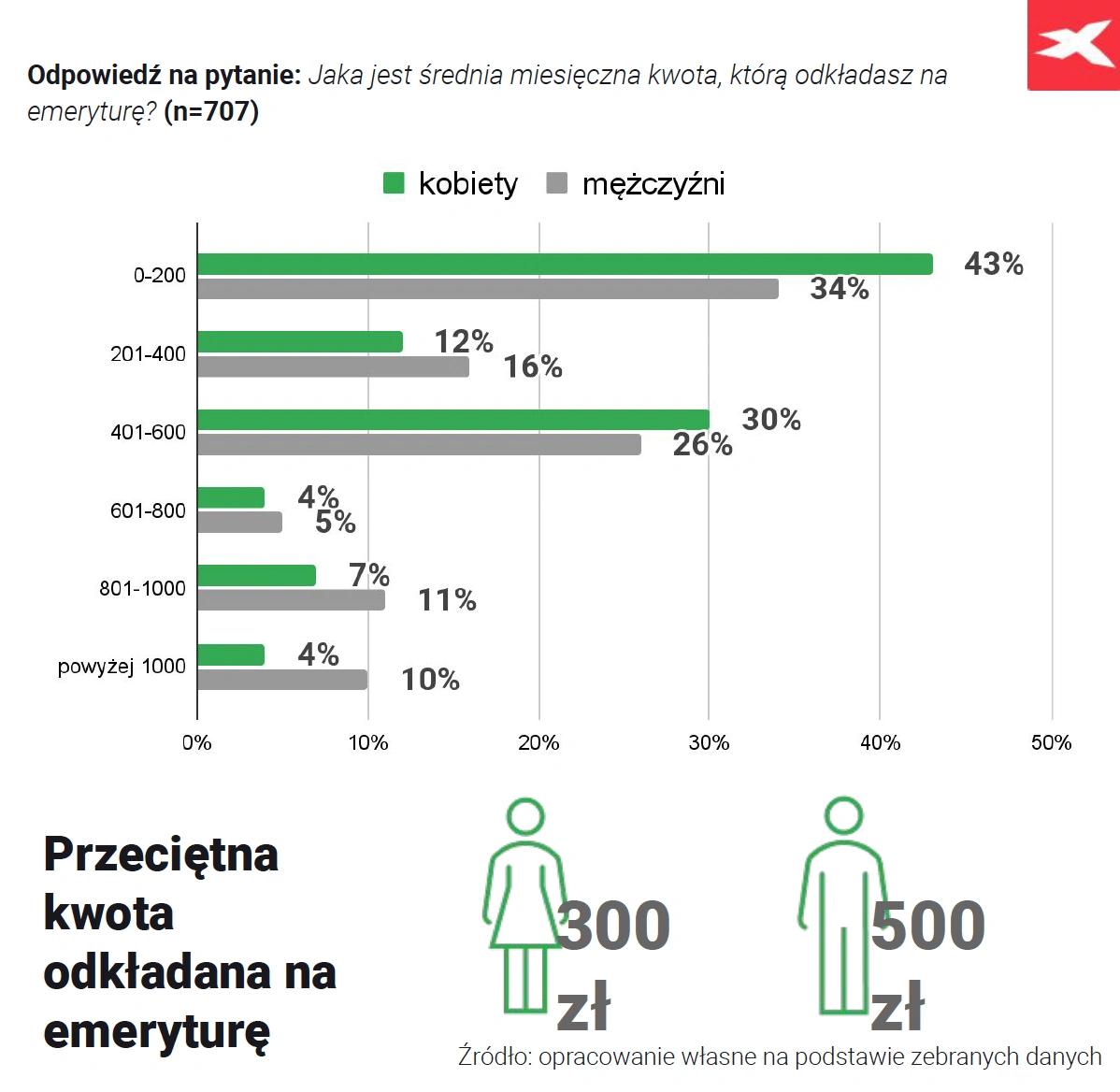

Oczywiście to tylko przykład – pokazuje jednak, że jeśli ktoś chciałby inwestować choćby niewielkie środki z myślą o swojej emeryturze, to IKE jest zdecydowanie dobrym wyborem. Warto zresztą zaznaczyć, że z badania przeprowadzonego przez XTB wynika, że średnia miesięczna kwota, którą Polacy odkładają z myślą o emeryturze (o ile oczywiście oszczędzają na ten cel) wynosi średnio 300 zł w przypadku kobiet i 500 zł w przypadku mężczyzn. Już takie kwoty wpłacane przez kilkadziesiąt lat na IKE będą mogły przynieść spore zyski.

źródło: badanie "Oszczędności emerytalne Polaków - praktyki i przekonania" XTB

IKE w XTB – brak opłat za założenie konta to tylko jedna z korzyści

Konto IKE można założyć m.in. w bankach, funduszach inwestycyjnych, zakładach ubezpieczeniowych czy domach maklerskich. Wybór instytucji zależy w dużej mierze od zamierzonej strategii i tego, na jakie zyski liczy oszczędzający. Warto też zwrócić uwagę na dodatkowe opłaty i prowizje związane z prowadzeniem konta.

Osoby, które zdecydują się na IKE w XTB, mogą liczyć na bezpłatne otwarcie i prowadzenie konta (o ile spełnia się jeden z trzech warunków - posiadanie otwartej pozycji, dokonanie przynajmniej jednej transakcji w ciągu ostatnich 365 dni lub wpłaty depozytu gotówkowego w ciągu ostatnich 90 dni). Jednak to co zdecydowanie wyróżnia XTB na tle konkurencji to brak pobierania prowizji za kupno akcji i ETF-ów do miesięcznego obrotu w wysokości 100 tys. Euro (powyżej tego limitu prowizja wynosi 0,2% - min. 10 EUR, a w przypadku inwestycji zagranicznych należy liczyć się opłatą za przewalutowanie środków w wysokości 0,5 proc. wartości transakcji). Do tego trzeba też dodać oprocentowanie wolnych środków w wysokości nawet 6 proc. przez pierwsze 90 dni (później wysokość oprocentowania wynika z aktualnie obowiązujących stawek – tak jak w zwykłych kontach inwestycyjnych).

Oszczędzanie na emeryturę w IKE może zatem przynieść zyski nawet kilkukrotnie przewyższające wysokość wpłat – a konto IKE w XTB, biorąc pod uwagę warunki jego prowadzenia oraz możliwość inwestowania w ponad 4000 akcji i ETF wydaje się szczególnie atrakcyjną opcją. O koncie IKE warto też pomyśleć jak najszybciej – nawet niewielkie wpłaty, ale przez dłuższy czas, mogą zaowocować sporymi zyskami.

Artykuł powstał w ramach współpracy reklamowej z XTB S.A. z siedzibą w Warszawie

Obserwuj nas w Google Discover

Podobają Ci się nasze treści?

Google Discover